4月24日,安井食品揭晓了2022年业绩,实现营业收入约122亿元,同比增长31.39%。过去一年,预制菜已然成为其收入增长的一大来源。

此前三天,海欣食品年报显示,去年业绩由亏转盈。支柱业务收入持续下滑,过度依赖速冻鱼糜制品的海欣食品打造新的增长点,预制菜业务便被视作第二增长曲线。

今年,中央一号文件首次写入预制菜,被业界称为下一个“万亿元级”新赛道,企业争相进军并逐梦行业“蓝海”。

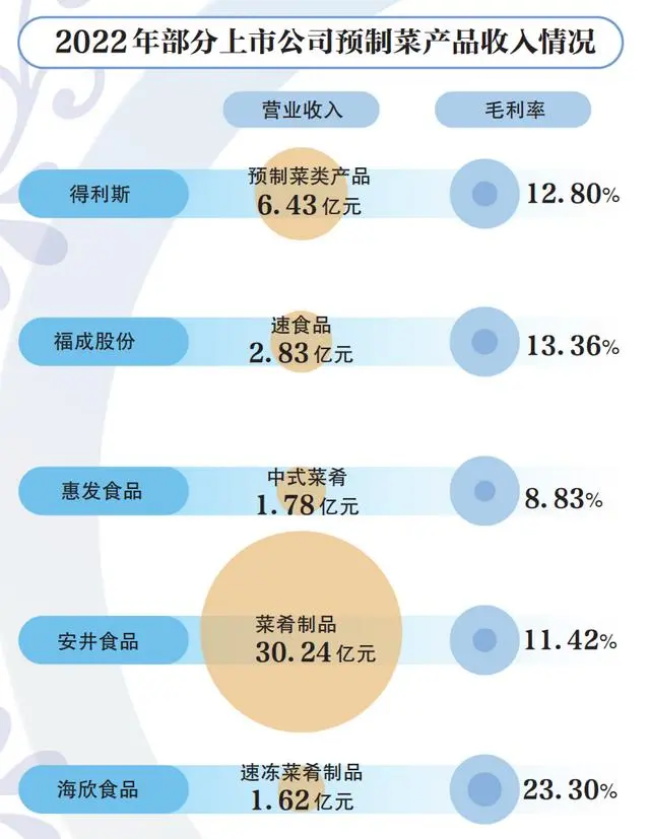

Choice金融终端数据显示,截至4月24日,A股共有43只预制菜概念股,其中,22家上市公司已经发布了2022年年度报告。新京报贝壳财经记者注意到,虽然预制菜业务已经为多家上市公司增厚业绩,但毛利率普遍不高。

前瞻产业研究院发布报告称,近两年中国预制菜在C端市场中激起巨浪,终端消费者直接购买预制菜的行为逐渐增多,C端市场逐步增大。但事实上,2021年中国预制菜市场的主要消费端仍为B端市场,市场占比约为64%,其原因或与近年来预制菜B端消费主体餐饮行业的运营成本息息相关。

抢食千亿市场,毛利率尚无优势

两年时间,预制菜从进入大众视野,已然驶入发展快车道。

根据艾媒咨询数据,2022年,中国预制菜市场规模达4196亿元,同比增长21.3%,预计2026年规模将达10720亿元。

上市公司嗅到商机,于预制菜赛道开始抢滩。Choice金融终端数据显示,截至4月24日,A股43只预制菜概念股中,22家上市公司发布了2022年年度报告,不过,仅个别上市公司详细披露了预制菜产品收入情况。

2022年,安井食品实现营业收入约122亿元,同比增长31.39%;归属于上市公司股东的净利润约11亿元,同比增长61.37%。其中,公司菜肴制品营业收入同比增长111.61%,成为营业收入增长的驱动力。

尽管菜肴制品对安井食品的收入增长贡献最大,但毛利仍依赖于鱼糜制品。2022年,安井食品的毛利约26.7亿元,鱼糜制品实现毛利约10.3亿元,其次为肉制品、面米制品和菜肴制品,毛利分别约6.2亿元、5.7亿元和3.5亿元。

不同于安井食品的多样化,2021年陷入亏损的海欣食品将预制菜视作新增长点。4月24日,海欣食品发布投资者活动记录表显示,速冻菜肴制品目前是第二增长曲线,公司舟山工厂未来将主打海洋预制菜,并围绕高端鲍鱼预制菜产业投资发展。

海欣食品2022年年报显示,营收16.21亿元,同比增长4.59%,归属于上市公司股东的净利润约6321.57万元,2021年同期净利润为亏损3443万元,同比增长283.58%。

分产品看,预制菜为海欣食品带来了一定增长。2022年,海欣食品的速冻菜肴制品营收大幅增长,由2021年的0.11亿元增长至1.62亿元,增幅达1334.35%,营收占比提升至10.02%。

不过,虽然预制菜业务为多家上市公司增厚业绩,从产品端来看,毛利率普遍不高。即便被归入主营产品阵营,预制菜类产品与其他主营产品相比,毛利率往往没有优势。

2022年,得利斯预制菜产品毛利率为12.8%,同比下滑3.01%,相比之下,得利斯的低温肉制品的毛利率为29.09%。同期,惠发食品中式菜肴的毛利率为8.83%,而其丸制品、肠制品的毛利率均在10%以上,油炸品和餐饮类产品的毛利率更是在20%以上。

预制菜热潮:企业瞄准降本增效

贝壳财经记者注意到,2022年年报中,多家上市公司放话将在2023年大力开展预制菜业务,包括罗牛山、海欣食品、安井食品、千味央厨、惠发食品等。此外,企业已经在资本层面展开动作,通过开展合作、注资设立专门的子公司或者预制菜业务部门以及积极扩产,拉动业绩增长。

今年3月,广州酒家发布公告称,企业决定参与投资设立

广东广梅预制菜产业投资基金。据悉,预制菜基金主要围绕预制菜、食品加工产业链及食材产业链等相关产业进行投资,全体合伙人认缴出资总额为2亿元,广州酒家作为有限合伙人拟出资6000万元,占认缴出资总额的30%份额。

预制菜成为新

风口,多家上市公司将这一业务放在重要战略位置,并加码布局意欲抢占先机。其中,惠发食品在开发预制菜产品,完善产品线之外,去年7月称拟以自有资金投资设立全资子公司,注册资本拟为1.5亿元,旨在不断开拓公司预制菜产业链渠道,巩固并提升公司在预制菜产业的地位及竞争力。

早在2015年,郑思敏(得利斯创始人郑和平女儿)正式成为得利斯董事长后,便率领得利斯布局预制菜业务。2021年,得利斯延伸预制菜的新战略逐步落地,加码预制菜产业链。

预制菜的下游需求主要可分为B端(企业)与C端(用户)两大类客户,B端客户核心诉求为通过预制菜实现降本增效,C端则渴望通过预制菜获得方便快捷的美食体验。在B端降本增效、C端消费习惯变革以及冷链基础设施逐步完善的共同推动下,我国预制菜行业渗透率将进一步提升,市场规模持续扩容。

得利斯认为,目前阶段能够最先从预制菜受益的是餐饮连锁企业,并非终端消费者。餐饮连锁企业使用预制菜能够显著降低餐馆聘请高技能厨师的成本,缩小后厨占地,增加餐馆的有效面积,并相应地降低供应链及人员管理的成本。而终端消费者更多是在口感和经济便利之间取舍权衡,当前针对C端的即食类预制菜还未达到物美价廉。

不过,安井食品战略则不同。今年1月,安井食品表示,其旗下冻品先生预制菜今年新品的发展方向是“以C端为主、BC兼顾。”

贝壳财经记者梳理看到,预制菜产品的种类更加多样,多管线成为企业重点。从速冻米面、经典卤味到各类鱼虾菜肴,预制菜也有了自己的“菜系”。

安井食品公开信息显示,安井冻品先生拥有酸菜鱼、藕盒等产品和“安井小厨”牌小酥肉、荷香糯米鸡等调理制品,以及控股子公司新宏业、新柳伍生产的小龙虾尾、调味小龙虾等水产类预制菜肴。

全聚德在年报中介绍,公司围绕全聚德、川老大、丰泽园的老字号品牌矩阵,围绕各品牌定位,采取多品牌、分步骤上市策略,目前已研发30个品类的预制菜和熟食产品进入市场销售。

“万物皆可预制菜”正在成为现实。同庆楼年报提到,旗下的“大厨菜”(预制菜)业务发展迅速,目前重点开发丸子系列、红烧系列、虾饼系列、酸菜系列和肥肠系列等。

18273191781

18273191781 bao@hvacr.cn

bao@hvacr.cn

参与评论

共收到条评论