在日前发布的2024年三代

制冷剂(HFCs)企业配额正式公示中,HFC-32作为国内当前最主要的家用

空调

冷媒,为仅有的两个内用生产配额占比超过50%的产品之一,可见其在中国制冷剂市场的重要地位。

2023年,中国家用空调冷媒市场在完成了对

R22淘汰的基础上,开始加速推动

R410A向R32的转变进程。产业在线数据显示,R32制冷剂在家用空调中的冷媒占比从2022年的61.1%增长至2023年的70.6%,首次突破三分之二的市场份额。由此可见,R32的稳定供应在一定程度上为整体家用空调行业的稳健发展建立了基础,新年度又将发生怎样的变化?

产量有所收缩,话语权加大?

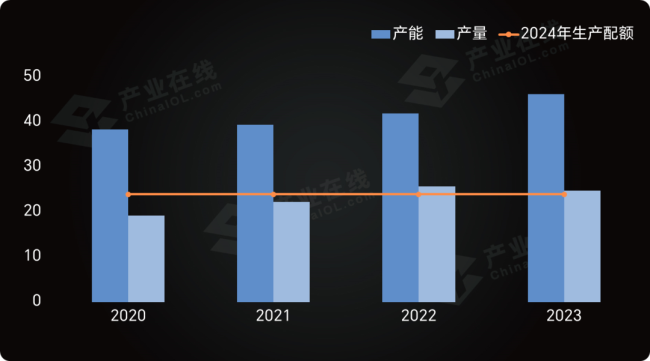

2023年,既是《基加利修正案》规定的HFCs基线年结束后的第一年,也是中国正式实施HFCs配额政策前的最后一年。纵观全年,HFC-32产能延续了2020年以来的高速增长态势,产量则有小幅收缩,在市场规律作用下,行业格局维持了基本稳定。

自2020年以来,随着国内企业

巨化、

梅兰跑步式扩产HFC-32,国内产能也随之稳步提升。2020-2023年,中国HFC-32产能、产量双双实现持续、稳定增长,而产量增速又高于产能增速。产业在线数据显示,2023年中国HFC-32产能合计约46万吨,产量合计约25万吨。

但行业整体产能利用率仍然较低,盖因2020-2022三年基线年内激烈的洗牌重构了行业格局,部分产能较小的企业渐渐淡出市场;加之行业产能在基线年间快速扩充,已经超出了市场实际需求,因而随着基线年结束,继续开足马力生产再无意义,这部分产能也随之归于沉寂。

另一方面,根据《2024年HFCs生产配额核发表》,2024年中国HFC-32生产配额为23.96万吨,较2023年全行业的总生产量有所收缩,这无疑将加大HFC-32生产企业的市场话语权,也对今年的相关整机产品行业形成利好。

2020-2023年中国HFC-32生产与2024年配额对比(万吨)

市场格局稳定,价格将上涨?

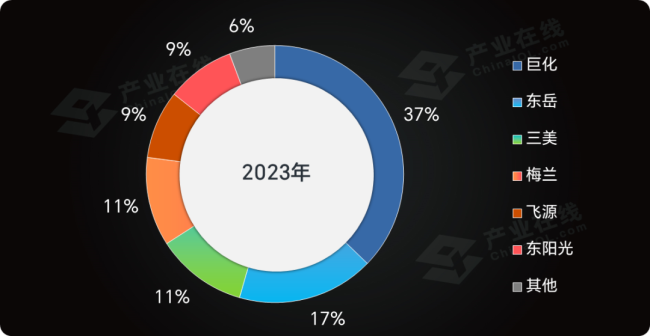

从企业格局来看,2023年,HFC-32行业整体延续了2022年的市场格局,各企业市场份额基本保持稳定。产业在线数据显示,2023年国内HFC-32由巨化、

东岳两家企业占据大部分市场,TOP2合计占比约55%。其后是

三美、梅兰、飞源、东阳光等企业,占比在9-11%之间,市场份额十分接近。

2023年中国HFC-32主要品牌的竞争格局(按产量)

*注:2023年巨化对飞源的收购尚未完成,分开计算

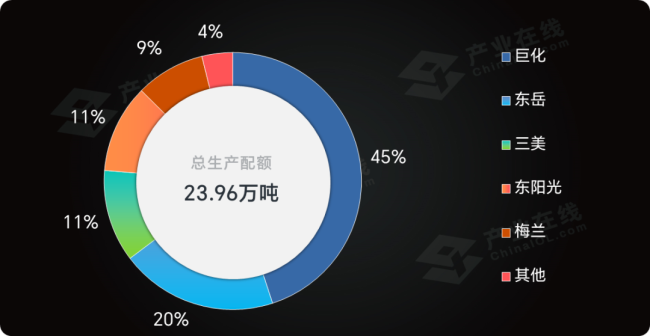

2023年企业竞争格局稳定,意味着《2024年HFCs生产配额核发表》所确定的配额分配比例难有较大变动。与此同时,在并入飞源的配额后,巨化以45%的配额占比成为行业当之无愧的龙头,将在未来市场享有更为稳定的盈利区间。

2024年HFC-32主要品牌的生产配额占比

但品牌格局的稳定不能代表市场的稳定。经历了3年亏损"竞价争量",企业自身都有较大的利润修复期望,市场动作将更加频繁。而配额所规定的生产上限也使得企业不必急于出货,行业供需格局翻转,进一步为HFC-32价格上涨构筑了坚实的护城河。

总之,2024年随着配额的下发,以R32为代表的第三代制冷剂市场势必迎来巨变,又将对空调整机市场带来怎样的影响,让我们拭目而待。

18273191781

18273191781 bao@hvacr.cn

bao@hvacr.cn

参与评论

共收到条评论